04/03/2026 09:58:11

Đòn Bẩy Tài Chính Là Gì? Công Thức Đòn Bẩy Tài Chính

"Đòn bẩy tài chính là lợi thế mà người giàu có được so với người nghèo và tầng lớp trung lưu."

Robert Toru Kiyosaki- tác giả cuốn sách nổi tiếng thế giới Rich Dad, Poor DAd (Cha giàu, cha nghèo).

Tuy nhiên, nhiều cá nhân, doanh nghiệp, thậm chí là các nhà đầu tư vẫn chưa biết cách tận dụng lợi thế của “đòn bẩy” này để tích lũy và tối đa hóa hiệu quả trong kinh doanh.

Điều này xảy ra có thể là do:

- Họ chưa có kiến thức chuyên môn về cách hoạt động, công thức tính đòn bẩy tài chính.

- Họ e ngại vì đòn bẩy tài chính có thể là “con dao hai lưỡi”.

- Hoặc họ không biết cách sử dụng đòn bẩy hiệu quả.

Vậy làm thế nào để giải quyết vấn đề này?

Trong 7 phút tiếp theo đây, bạn sẽ được hướng dẫn chi tiết nhất về cách đòn bẩy tài chính hoạt động, giúp bạn hiểu rõ:

- Biết cách đòn bẩy tài chính hoạt động

- Giảm thiểu rủi ro lợi ích dài hạn khi sử dụng đòn bẩy tài chính

- Nắm rõ công thức tính đòn bẩy để đầu tư hiệu quả

Bài viết này được biên soạn bởi đội ngũ chuyên gia giàu kinh nghiệm, với mong muốn giúp đỡ các cá nhân, doanh nghiệp và nhà đầu tư nâng cao tầm hiểu biết về cách sử dụng đòn bẩy tài chính.

Hãy dành thời gian đọc và nghiền ngẫm bài viết này để "nâng tầm" kỹ năng sử dụng đòn bẩy tài chính của bạn!

Với những kiến thức, kĩ năng cùng kinh nghiệm được chia sẻ trong bài viết này, bạn có thể tự tin đánh giá tốt thị trường để tối ưu hóa cách sử dụng đòn bẩy tài chính.

Đòn bẩy tài chính là gì

Đòn bẩy tài chính là một khái niệm trong quản lý tài chính và đầu tư, đề cập đến việc sử dụng các nguồn vốn vay hoặc tài sản hiện có để tăng cường lợi nhuận hoặc hiệu suất tài chính của một cá nhân hoặc doanh nghiệp. Đòn bẩy tài chính cho phép một cá nhân hoặc doanh nghiệp có thể sử dụng một số tiền vốn nhỏ để kiểm soát hoặc sở hữu một số lớn hơn của tài sản hoặc kinh doanh.Cách thức hoạt động của đòn bẩy tài chính là thông qua việc sử dụng vốn vay hoặc vốn sở hữu hiện có để tạo ra lợi nhuận lớn hơn so với việc không sử dụng đòn bẩy.

Tuy nhiên, điều này cũng đi kèm với rủi ro cao hơn, vì nếu kinh doanh không thành công, người sử dụng đòn bẩy có thể phải chịu mất mát lớn hơn.

Tuy nhiên, đòn bẩy tài chính thường được coi là “con dao hai lưỡi”, bởi vì:

- Trường hợp lợi nhuận đầu tư bằng hoặc cao hơn kỳ vọng, nhà đầu tư sẽ có đủ tiền trả vốn vay và lãi vay, cùng lúc hưởng tỷ suất lợi nhuận cao.

- Trường hợp lợi nhuận đầu tư thấp hơn kỳ vọng, nhà đầu tư sẽ bị mất nhiều tiền hơn so với việc đầu tư bằng số vốn ban đầu.

Ví dụ:

Chị B muốn mua căn hộ trị giá 3 tỷ đồng. Chị không có số tiền này, nên quyết định sử dụng đòn bẩy tài chính có giá trị 1.2 tỷ với ngân hàng. Mỗi tháng, chị trả gốc và lãi vay cho ngân hàng.

Sau 1 năm, chị bán căn hộ với giá 3.5 tỷ. Với số tài sản này, chị trả tổng tiền vay ngân hàng là 1.320 tỷ (gốc và lãi vay 10%/năm), và trả cho chủ đầu tư 800 triệu. Cuối cùng, chị B nhận được lợi nhuận là: 3.5 tỷ - 1.320 tỷ - 800 triệu = 1380 triệu.

Như thế, với đòn bẩy tài chính 1.2 tỷ và số vốn khá nhỏ so với giá trị tài sản, chị B đã thu lời 1380 triệu từ việc mua bán căn hộ.

Tuy nhiên, trường hợp chị B chỉ bán được căn hộ với giá thấp hơn, thì chị B sẽ khó có thể đạt được lợi nhuận trên. Hơn nữa, chị B có thể phải mất thêm tiền để trả nợ ngân hàng. Nếu chị B chần chừ đợi giá nhà tăng lên, thì lãi vay có thể trở thành gánh nặng tài chính.

Vì thế, đòn bẩy tài chính là công cụ mang rất nhiều rủi ro, và chỉ nên sử dụng bởi nhà đầu tư có kiến thức lẫn khả năng đánh giá tốt thị trường.

Vai trò của đòn bẩy tài chính trong đầu tư

Đòn bẩy tài chính đóng vai trò quan trọng trong đầu tư bởi vì nó cho phép các nhà đầu tư tận dụng vốn của họ để kiếm được lợi nhuận lớn hơn từ các khoản đầu tư:

- Tối ưu hóa lợi nhuận: Đòn bẩy tài chính cho phép các nhà đầu tư sử dụng một lượng vốn nhỏ để kiếm được lợi nhuận lớn hơn từ các khoản đầu tư. Bằng cách vay vốn hoặc sử dụng các công cụ tài chính như hợp đồng tương lai, các nhà đầu tư có thể tăng cường lợi nhuận của họ trong khi giảm thiểu rủi ro.

- Mở rộng quy mô đầu tư: Đòn bẩy tài chính cho phép các nhà đầu tư mở rộng quy mô của họ và tham gia vào các thị trường và ngành công nghiệp mà họ có thể không có khả năng tham gia nếu chỉ sử dụng vốn riêng. Điều này giúp tăng cơ hội sinh lợi nhuận và đa dạng hóa danh mục đầu tư.

- Tăng cường thanh khoản: Sử dụng đòn bẩy tài chính có thể tăng cường thanh khoản cho các nhà đầu tư, cho phép họ mua và bán tài sản một cách dễ dàng hơn. Điều này có thể làm tăng tính linh hoạt và khả năng thích ứng với biến động của thị trường.

- Tạo ra giá trị cho cổ đông: Đòn bẩy tài chính cũng có thể được sử dụng để tạo ra giá trị cho cổ đông thông qua việc tăng cường lợi nhuận và tỷ suất sinh lời. Tuy nhiên, việc sử dụng đòn bẩy cần được quản lý một cách cẩn thận để đảm bảo rằng rủi ro được kiểm soát và lợi ích dài hạn được đảm bảo.

Công thức tính đòn bẩy tài chính

Có 2 công thức:

- Cách 1: Hệ số nợ chia cho tổng tài sản (Debt / Asset)

- Cách 2: Hệ số nợ chia cho vốn chủ sở hữu (Debt / Equity)

Ví dụ:

D = hệ số nợ = 50 triệu

Asset hoặc Equity = tổng tài sản hoặc vốn chủ sở hữu = 100 triệu

Tỷ lệ đòn bẩy = D/A = 50/100 = 1:2

Nếu giá cổ phiếu tăng hoặc giảm 5%, nhà đầu tư sẽ lãi hoặc lỗ theo tỷ lệ 1:2, tức 10%.

Như thế, ta thấy đòn bẩy tài chính có thể nhân gấp nhiều lần khoản lợi nhuận hoặc thua lỗ của nhà đầu tư. Áp dụng cách tính này, ta có tỷ lệ sử dụng đòn bẩy như sau:

- Trường hợp không sử dụng đòn bẩy, cổ phiếu B tăng hay giảm 5% thì nhà đầu tư sẽ lãi hoặc lỗ 5%.

- Trường hợp đòn bẩy tài chính có tỷ lệ 1:10, cổ phiếu B tăng hay giảm 5% thì nhà đầu tư sẽ lãi hoặc lỗ 50%.

- Trường hợp đòn bẩy tài chính có tỷ lệ 1:50, cổ phiếu B tăng hay giảm 5% thì nhà đầu tư sẽ lãi hoặc lỗ 250%.

Mức độ tác động của đòn bẩy tài chính

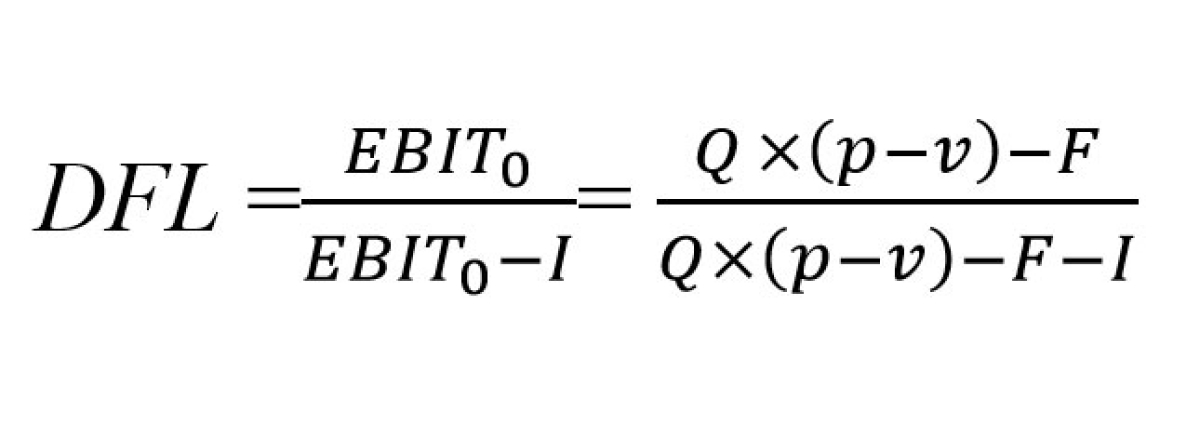

Mức độ tác động của đòn bẩy tài chính (DFL) được tính như sau:

Trong đó:

EBIT: lợi nhuận trước thuế và lãi vay;

Q: số lượng sản phẩm;

p: giá bán;

v: chi phí biến đổi trên 1 đơn vị sản phẩm;

F: chi phí cố định;

I: lãi vay phải trả

Ví dụ:

Anh C kinh doanh thời trang với tổng vốn là 100.000.000 VNĐ. Trong đó, anh có sẵn 50.000.000 VNĐ (tức vốn chủ sở hữu). Anh đi vay 50.000.000 VNĐ với lãi suất 10%/năm.

Dự kiến trong năm tới, công ty của anh có khả năng tiêu thụ được 10.000 sản phẩm. Giá mỗi sản phẩm là 20.000 VNĐ. Mỗi sản phẩm có chi phí biến đổi là 14.000VNĐ với tổng chi phí kinh doanh cố định là 40.000.000VNĐ.

Lãi vay phải trả: I = 50.000.000 x 10% = 5.000.000 VNĐ

Chi phí cố định: F = 40.000.000 VNĐ

Chi phí biến đổi trên 1 đơn vị sản phẩm: v = 14.000 VNĐ

Giá bán: p = 20.000 VNĐ

Số lượng sản phẩm: Q = 10.000 sản phẩm

Áp dụng công thức trên, ta có mức lợi nhuận trước thuế và lãi vay là:

EBIT = 10.000 x (20.000 – 14.000) – 40.000.000 = 20.000.000 VNĐ

Từ đó, mức độ tác động của đòn bẩy tài chính là:

DFL = 20.000.000 / (20.000.000 – 5.000.000) = 1,34%

Con số này có nghĩa: khi lợi nhuận tăng/giảm 1% thì tỷ suất lợi nhuận trên vốn chủ sở hữu sẽ tăng/giảm 1,34%.

Cách sử dụng đòn bẩy tài chính hiệu quả

Vì đòn bẩy tài chính có khả năng nhân bội số khoản lợi nhuận hoặc thua lỗ, nên nhà đầu tư sẽ rất nhạy cảm với độ tăng giảm của giá cả. Vì thế, nhà đầu tư cần có kiến thức và kinh nghiệm trong việc theo dõi và đánh giá thị trường.

Đối với các doanh nghiệp, việc sử dụng đòn bẩy tài chính có thể giúp họ tăng cường khả năng tài chính và mở rộng quy mô hoạt động kinh doanh một cách nhanh chóng. Bằng cách tận dụng vốn từ nguồn khác như vay vốn hoặc huy động vốn từ nhà đầu tư, các doanh nghiệp có thể đầu tư vào các dự án mới, mở rộng sản xuất, hoặc thậm chí thâm nhập vào các thị trường mới.

Tuy nhiên, việc sử dụng đòn bẩy tài chính cũng đi kèm với một số rủi ro, bao gồm rủi ro tài chính và rủi ro về thanh khoản. Để sử dụng đòn bẩy tài chính hiệu quả, các tổ chức cần phải quản lý rủi ro một cách cẩn thận và đảm bảo rằng họ có kế hoạch chi tiêu và chiến lược quản lý nợ phù hợp.

Tận dụng nguồn tiền từ nguồn khác

Trong việc áp dụng đòn bẩy tài chính, việc tìm kiếm và tận dụng nguồn tiền từ nguồn khác là một phần quan trọng của chiến lược. Điều này có thể bao gồm việc xem xét các lựa chọn như vay vốn từ các tổ chức tài chính, huy động vốn từ nhà đầu tư, hoặc thậm chí kết hợp sử dụng vốn riêng với vốn vay để tối đa hóa khả năng đầu tư và phát triển.

Tận dụng ý tưởng và kinh nghiệm của người khác

Một cách hiệu quả để tận dụng đòn bẩy tài chính là học hỏi từ người khác, bao gồm cả các chuyên gia tài chính và doanh nhân thành công. Việc chia sẻ kinh nghiệm, ý tưởng và chiến lược giúp bạn không chỉ tiết kiệm thời gian và tiền bạc mà còn giúp tối ưu hóa quyết định đầu tư và tài chính của bạn.

Sử dụng thời gian và nguồn lực của người khác

Đòn bẩy tài chính cũng liên quan đến việc sử dụng thời gian và nguồn lực của người khác một cách thông minh. Thay vì cố gắng làm tất cả mọi thứ một mình, việc thuê hoặc hợp tác với những người có kỹ năng và kiến thức chuyên môn có thể giúp bạn tiết kiệm thời gian và tập trung vào những nhiệm vụ quan trọng nhất.

Thuê người khác làm việc cho mình

Thuê người khác làm việc cho bạn là một cách khôn ngoan để tận dụng đòn bẩy tài chính. Bằng cách này, bạn có thể tận hưởng sự linh hoạt và tiết kiệm chi phí, đồng thời vẫn đảm bảo rằng công việc được thực hiện chuyên nghiệp và hiệu quả. Điều này cũng giúp bạn tiết kiệm thời gian để tập trung vào các hoạt động quan trọng khác của doanh nghiệp.

Nếu bạn đọc xong bài viết mà vẫn còn thắc mắc làm sao bạn có thể nắm bắt được biến động thị trường và quản lý doanh nghiệp giúp đòn bẩy tài chính có hiệu quả? Vậy thì bạn hãy sử dụng SIS ERP SME - Giải pháp phần mềm hoàn hảo cho doanh nghiệp trong thời đại số. SIS đã được hơn 5000 doanh nghiệp khách hàng tin tưởng sử dụng. Vậy nên bạn hoàn toàn có thể yên tâm về sự uy tín và hiệu quả của SIS.

Ở SIS sẽ cung cấp cho bạn những module quản lý từng phần của doanh nghiệp. Có thể kể đến một số module tiêu biểu bao gồm:

- Quản lý Tài chính và Kế toán: Theo dõi tình trạng tài chính của doanh nghiệp, quản lý hóa đơn, thanh toán và thu chi một cách dễ dàng và chính xác.

- Quản lý Nhân sự: Tối ưu hóa quy trình tuyển dụng, quản lý thông tin nhân viên, và tạo lập lịch trình làm việc một cách hiệu quả.

- Quản lý Kho và Xuất nhập khẩu: Giám sát hàng tồn kho, quản lý đặt hàng và điều phối hàng hóa một cách tự động và chính xác.

- Tích hợp Dữ liệu và Báo cáo: Truy cập và phân tích dữ liệu doanh nghiệp của bạn thông qua các báo cáo tùy chỉnh và tính năng phân tích nâng cao.

Để biết thêm thông tin chi tiết, xin vui lòng đăng ký để được SIS tư vấn sớm nhất nhé!

Với những tính năng và lợi ích vượt trội kể trên, SIS chắc chắn giúp bạn phân tích Dữ liệu và Báo cáo Tài chính, giúp doanh nghiệp hiểu rõ hơn về tình hình tài chính của mình. Việc này giúp họ đưa ra các quyết định chiến lược về tài chính thông minh hơn, từ đó tối ưu hóa việc sử dụng đòn bẩy tài chính và tăng cường hiệu suất kinh doanh.

Một số câu hỏi liên quan

Đòn bẩy tài chính tiếng anh là gì?

Đòn bẩy tài chính (tiếng Anh là Financial Leverage - viết tắt là FL) - là sự kết hợp giữa vốn chủ sở hữu và vốn vay từ ngân hàng hoặc các tổ chức tài chính để gia tăng tỉ suất lợi nhuận cho doanh nghiệp.

Rủi ro đòn bẩy tài chính

Rủi ro của đòn bẩy tài chính có thể được phân loại như sau:

- Rủi ro tài chính: Khi sử dụng đòn bẩy, nhà đầu tư phải trả lãi vay và chịu chi phí tài chính. Nếu lợi nhuận đầu tư không đạt kỳ vọng, việc trả nợ có thể gây áp lực tài chính và ảnh hưởng đến khả năng hoạt động của doanh nghiệp hoặc tài sản cá nhân.

- Rủi ro thị trường: Đòn bẩy tài chính tăng cường lợi nhuận, nhưng cũng làm tăng rủi ro. Nếu giá tài sản giảm, nhà đầu tư có thể mất nhiều tiền hơn so với số vốn ban đầu.

- Rủi ro liên quan đến lãi suất: Thay đổi lãi suất có thể ảnh hưởng đến chi phí vay và lợi nhuận đầu tư. Nếu lãi suất tăng, việc trả nợ sẽ tăng, ảnh hưởng đến lợi nhuận.

- Rủi ro thanh khoản: Khi sử dụng đòn bẩy, nhà đầu tư cần có khả năng trả nợ và duy trì thanh khoản. Nếu không thể bán tài sản để trả nợ, rủi ro tài chính sẽ gia tăng.

- Rủi ro quản lý: Doanh nghiệp cần quản lý cẩn thận việc sử dụng đòn bẩy để tránh rơi vào tình trạng nợ nần không kiểm soát.

Ví dụ về đòn bẩy tài chính

Thường thì, đòn bẩy tài chính được tính bằng cách chia tổng số nợ của tổ chức cho vốn sở hữu. Ví dụ, nếu một tổ chức có tổng số nợ là 1 tỷ đồng và vốn sở hữu là 500 triệu đồng, thì đòn bẩy tài chính của tổ chức đó là 2. Tức là tổ chức đó sử dụng 2 đồng nợ để tạo ra một đồng lợi nhuận cho chính mình.

Anh X đầu tư 50 triệu đồng của chính mình và vay 150 triệu đồng từ ngân hàng để mua cổ phiếu. Tổng vốn đầu tư là 200 triệu đồng, với số vốn chủ sở hữu là 50 triệu đồng. Đòn bẩy tài chính của Anh X là:

Đòn bẩy tài chính= 200 triệu/50 triệu= 4

Sau khi đọc xong bài viết trên, bạn đã có trong tay “bí kíp” sử dụng đòn bẩy tài chính hiệu quả để tối đa hóa hiệu quả kinh doanh cho doanh nghiệp của bạn rồi đấy. Nếu như bạn đang tìm kiếm một giải pháp phần mềm hiệu quả và linh hoạt để tối ưu hóa quản lý doanh nghiệp của mình? Hãy đến với SIS ERP SME - một giải pháp tích hợp toàn diện được thiết kế đặc biệt cho các doanh nghiệp vừa và nhỏ. Hãy dành thời gian để khám phá và trải nghiệm SIS ERP SME ngay hôm nay để đảm bảo rằng doanh nghiệp của bạn được vận hành một cách hiệu quả và thành công nhất!

phần mềm của SIS

.png)

![Tài Chính Cá Nhân Là Gì [ Cách Quản Lý Hiệu Quả Thông Minh ]](uploads/tin-tuc/blog/blog-tai-chinh/tai-chinh-ca-nhan.jpg)