Kế toán thuế

2.9.1 Khai báo Danh mục từ điển trong phân hệ

Trước khi tiến hành làm việc trong phân hệ, Công ty cần xây dựng hệ thống danh mục phục vụ việc khai báo, quản lý và lên báo cáo. Các danh mục trong phân hệ bao gồm

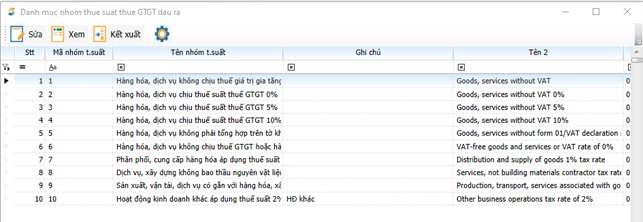

2.9.1.1 Danh mục nhóm thuế suất thuế GTGT đầu ra

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Danh mục từ điển \Danh mục nhóm thuế suất thuế GTGT đầu ra

Chương trình đã khai báo đầy đủ nhóm thuế suất đầu ra theo quy định của luật thuế hiện hành

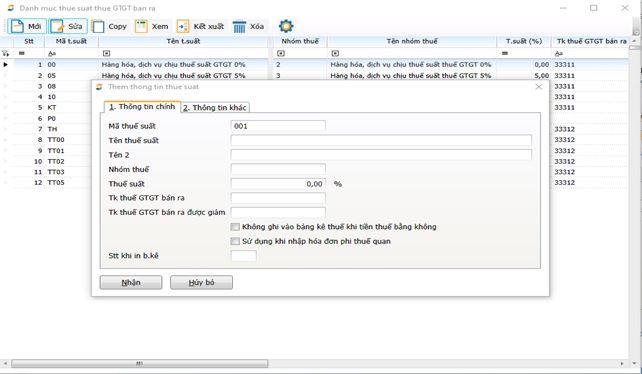

2.9.1.2 Danh mục thuế suất thuế GTGT bán ra

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Danh mục từ điển\Danh mục thuế suất thuế GTGT bán ra

- Hoàn thiện các thông tin trong cửa sổ khai báo danh mục thuế suất bán ra

- Các chức năng Sửa, Copy, Xem, Kết xuất, Xóa, Cài đặt tương tự như trong phân hệ hệ thống đã giới thiệu.

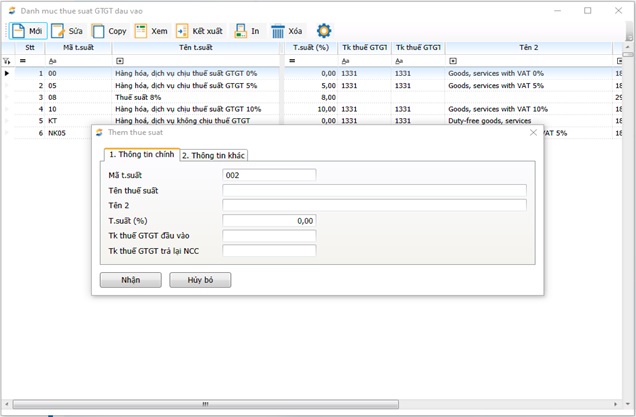

2.9.1.3 Danh mục thuế suất thuế GTGT đầu vào

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Danh mục từ điển\Danh mục thuế suất thuế GTGT đầu vào

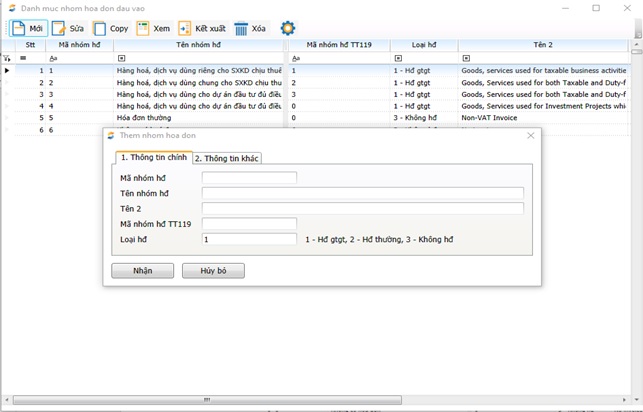

2.9.1.4 Danh mục nhóm hóa đơn đầu vào

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Danh mục từ điển\Danh mục nhóm hóa đơn đầu vào

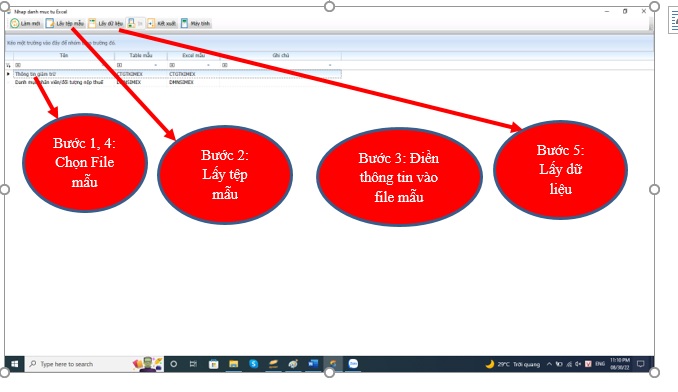

Chương trình cung cấp các tiện ích hỗ trợ cập nhật dữ liệu đầu kỳ từ imput file excel.

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\ Tiện ích\Nhập danh mục từ Excel

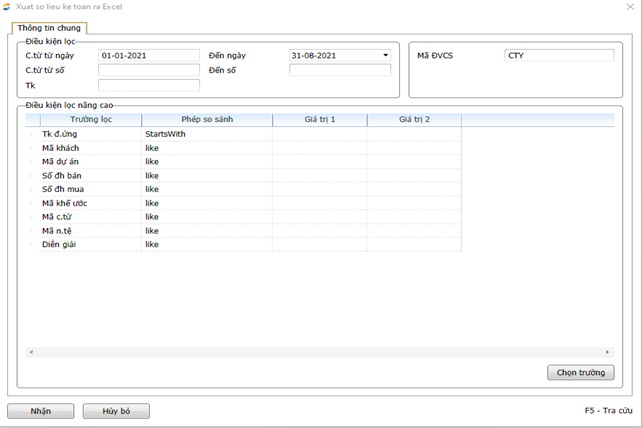

- Xuất dữ liệu kế toán ra excel: Kế toán quản trị\Báo cáo thuế\Tiện ích\Xuất dữ liệu kế toán ra excel

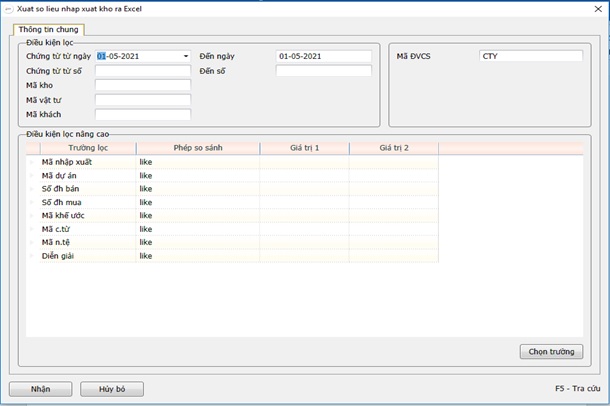

- Xuất số liệu nhập xuất kho ra Excel: Kế toán quản trị\Báo cáo thuế\Tiện ích\Xuất số liệu nhập xuất kho ra Excel

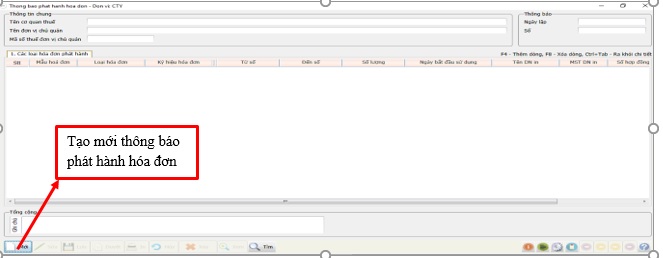

2.9.2.2 Quản lý thông báo phát hành hóa đơn

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Quản lý hóa đơn\Thông báo phát hành hóa đơn

- Tạo mới thông báo:

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Quản lý hóa đơn\Tạo mẫu hóa đơn

- Chức năng này cho phép tạo các mẫu hóa đơn theo yêu cầu đặc thù của công ty.

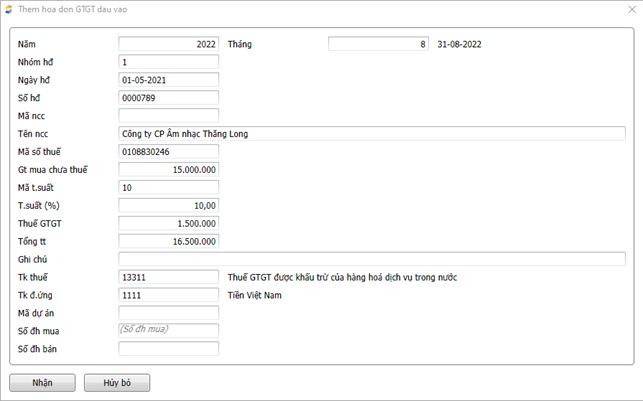

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Cập nhật hóa đơn\Hóa đơn GTGT đầu vào

- Chức năng này cho phép cập nhật các hóa đơn GTGT đầu vào

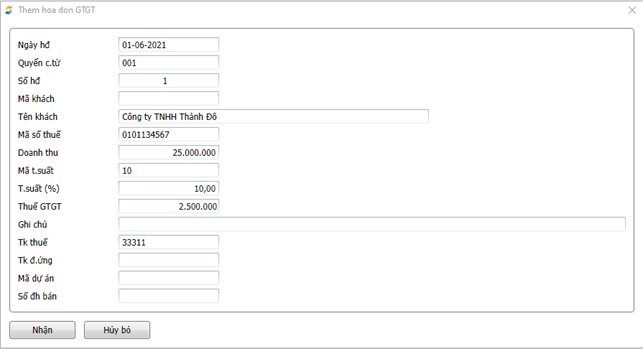

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Cập nhật hóa đơn\Hóa đơn GTGT đầu ra

- Chức năng này cho phép cập nhật các hóa đơn GTGT đầu ra

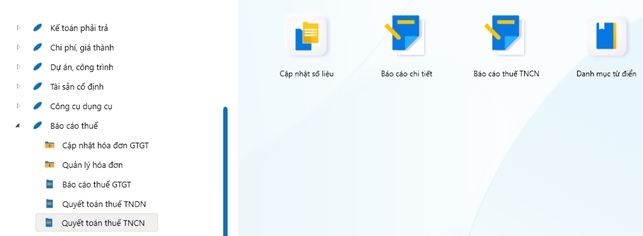

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Báo cáo thuế GTGT

- Chức năng này cung cấp các mẫu báo cáo theo quy định của luật thuế hiện hành, hỗ trợ kế toán lập tờ khai thuế GTGT trực tiếp trên phần mềm kế toán với số liệu được tổng hợp từ các sổ cái và sổ chi tiết, sau đó có thể đẩy tờ khai trực tiếp sang phần mềm HTKK của cơ quan thuế.

- Các mẫu tờ khai lập trực tiếp trên phần mềm kế toán bao gồm:

+ Tờ khai thuế giá trị gia tăng (Mẫu 01/GTGT,TT119/2014)

+ Bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ bán ra (Mẫu 01-1/GTGT, TT119/2014)

+ Bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào (Mẫu 01-2/GTGT, TT119/2014)

+ Tờ khai thuế GTGT dành cho dự án đầu tư (Mẫu 02/GTGT, TT119/2014)

+ Bảng kê hóa đơn, chứng từ hang hóa, dịch vụ mua vào dành cho dự án đầu tư (Mẫu 01-2/GTGT, TT119/2014)

- Các mẫu sổ theo dõi thuế của phần mềm:

+ Sổ theo dõi chi tiết thuế GTGT (Mẫu S61-DN, S25-DNN)

+ Sổ theo dõi chi tiết thuế GTGT được hoàn lại (Mẫu S62-DN, S26-DNN)

+ Sổ chi tiết thuế GTGT được miễn giảm (S63-DN, S27-DNN)

+ Thuế GTGT được khấu trừ, hoàn lại, miễn giảm

- Đường dẫn: Kế toán quản trị\Báo cáo thuế\Quyết toán thuế TNDN

- Chức năng này cung cấp các mẫu tờ khai về thuế TNDN, hỗ trợ kế toán lập tờ khai trực tiếp trên phần mềm kế toán và đẩy dữ liệu trên tờ khai sang phần mềm hỗ trợ kê khai của cơ quan thuế.

- Các mẫu tờ khai lập trực tiếp trên phần mềm kế toán bao gồm:

+ Tờ khai thuế TNDN tạm tính (TT156/2013)

+ Tờ khai tự quyết toán thuế TNDN (TT151/2014)

+ Phụ lục kết quả sản xuất kinh doanh năm (TT156/2013)

- Các mẫu sổ và báo cáo về thuế TNDN của phần mềm:

+ Báo cáo thực hiện nghĩa vụ với nhà nước

- Đường dẫn: Báo cáo thuế\Quyết toán thuế TNCN

- Chức năng: Chức năng này cho phép khai báo đối tượng nộp thuế thu nhập cá nhân, cập nhật số phát sinh thu nhập tính thuế theo biểu thuế lũy tiến hoặc biểu thuế toàn phần, tính toán nhanh và chính xác số thuế TNCN của từng đối tượng và toàn công ty.

2.9.4.1. Khai báo danh mục từ điển

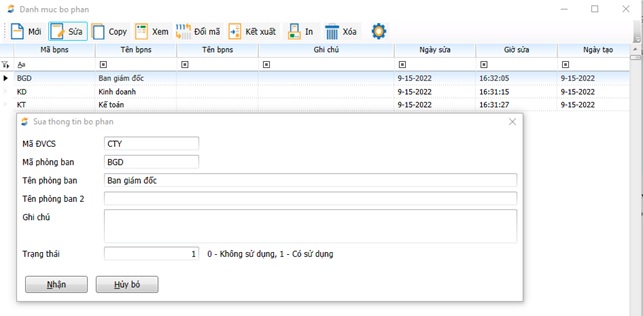

2.9.4.1.1 Danh mục bộ phận

- Đường dẫn: Báo cáo thuế\Quyết toán thuế TNCN/Danh mục từ điển/Danh mục bộ phận

Sử dụng để khai báo danh mục các bộ phận, phòng ban trong công ty. Mục đích để gán mã bộ phận cho từng đối tượng nhân viên, đối tượng nộp thuế

2.9.4.1.2 Danh mục thuế TNCN

- Đường dẫn: Báo cáo thuế/Quyết toán thuế TNCN/Danh mục từ điển/Danh mục thuế TNCN

- Danh mục thuế TNCN là danh mục thuế suất thuế TNCN theo 2 biểu thuế: lũy tiến và toàn phần

- Chương trình có cập nhật sẵn danh mục này những khoản mục cơ bản theo quy định của nhà nước. Người dùng có thể thêm mới, sửa, xóa những khoản mục này cho phù hợp với nhu cầu quản lý của doanh nghiệp.

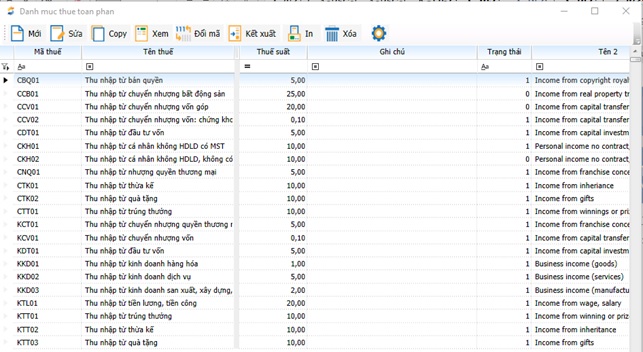

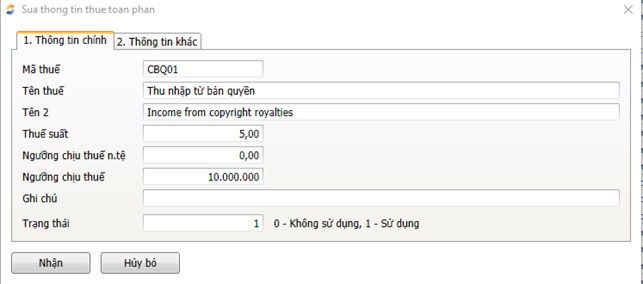

- Danh mục thuế toàn phần

Đường dẫn: Báo cáo thuế/Quyết toán thuế TNCN/Danh mục từ điển/Danh mục thuế TNCN/Danh mục thuế toàn phần

- Mã thuế: Mã của loại thu nhập chịu thuế theo biểu thuế toàn phần

- Tên thuế: Tên của loại thu nhập chịu thuế. Ví dụ: Thu nhập từ bản quyền, Thu nhập từ chuyển nhượng bất động sản, thu nhập từ chuyển nhượng vốn góp….

- Tên 2: Tên tiếng anh của loại thu nhập chịu thuế

- Thuế suất: Mức thuế suất (%) áp dụng cho loại thu nhập chịu thuế theo quy định của pháp luật. Chương trình sẽ tính thuế TNCN tự động theo mức thuế suất này nếu có khai báo. Công thức tính: Thuế TNCN = Thu nhập tính thuế * Thuế suất

- Ngưỡng chịu thuế: Mức thu nhập VND mà trên mức đó mới phải tính thuế TNCN hay nói cách khác: Ngưỡng chịu thuế là ngưỡng để xác định Thu nhập tính thuế (Thu nhập tính thuế = Thu nhập chịu thuế - Ngưỡng chịu thuế)

Ví dụ: Thu nhập từ bản quyền là 1 loại Thu nhập chịu thuế TNCN, Người có thu nhập từ bản quyền phải chịu thuế TNCN với mức thuế suất là 5% khi người đó có mức thu nhập từ bản quyền theo hợp đồng chuyển nhượng trên 10 triệu VNĐ. Thì “Ngưỡng chịu thuế” là: 10.000.000VNĐ

- Ngưỡng chịu thuế n.tệ: Ngưỡng chịu thuế ngoại tệ

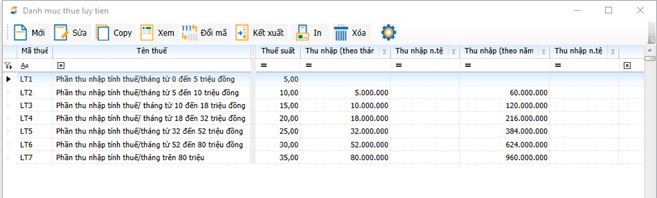

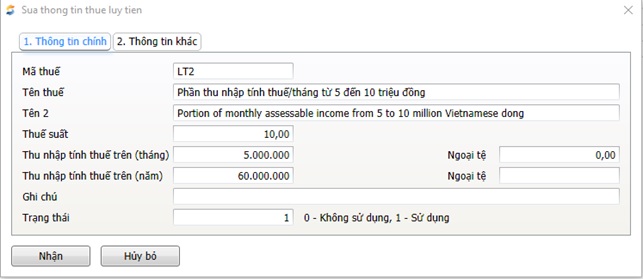

- Danh mục thuế lũy tiến

Đường dẫn: Báo cáo thuế/Quyết toán thuế TNCN/Danh mục từ điển/Danh mục thuế TNCN/Danh mục thuế lũy tiến

- Mã thuế: Mã của phần thu nhập tính thuế/tháng theo biểu thuế lũy tiến

- Tên thuế: Tên của phần thu nhập tính thuế/tháng. Ví dụ: Phần thu nhập từ 0 đến 5 triệu đồng (trên 0 triệu, dưới hoặc bằng 5 triệu đồng), phần thu nhập từ 5 đến 10 triệu đồng (trên 5 triệu, dưới hoặc bằng 10 triệu đồng)……

- Tên 2: Tên tiếng anh của phần thu nhập tính thuế

- Thuế suất: Mức thuế suất áp tương ứng với phần thu nhập tính thuế theo biểu lũy tiến

- Thu nhập tính thuế trên (tháng): Mức thấp nhất theo tháng của phần thu nhập tính thuế. Ví dụ: Phần thu nhập tính thuế/tháng từ 5 đến 10 triệu đồng thì “Thu nhập tính thuế trên (tháng) là 5.000.000VND

- Thu nhập tính thuế trên (năm)= Thu nhập tính thuế trên (tháng) * 12 (tháng)

2.9.4.1.3 Danh mục thu nhập, giảm trừ

- Đường dẫn: Báo cáo thuế/Quyết toán thuế TNCN/Danh mục từ điển/Danh mục thu nhập, giảm trừ

- Gồm có: Danh mục thu nhập và Danh mục giảm trừ.

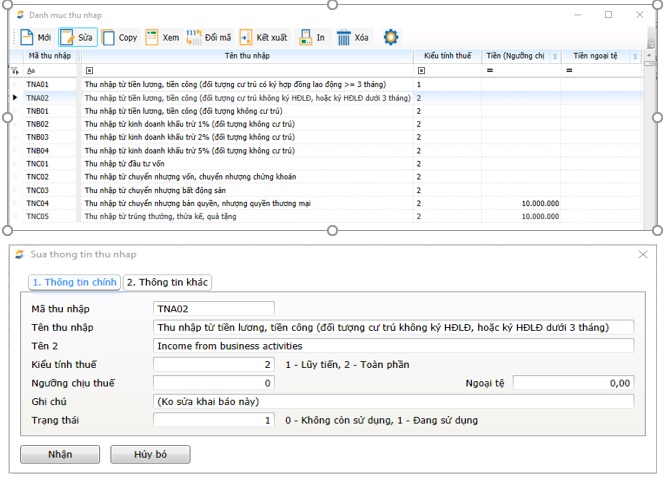

- Danh mục thu nhập

- Đường dẫn: Báo cáo thuế/Quyết toán thuế TNCN/Danh mục từ điển/Danh mục thu nhập, giảm trừ/Danh mục thu nhập

- Danh mục thu nhập là doanh mục các loại thu nhập chịu thuế phục vụ cho việc tính thuế và quyết toán thuế TNCN

- Mã thu nhập: Mã của loại thu nhập chịu thuế

- Tên thu nhập: Tên của loại thu nhập chịu thuế có chi tiết theo loại đối tượng: Ví dụ: Đối tượng cư trú, không cư trú; Đối tượng có ký hợp đồng lao động >= 3 tháng, Đối tượng không ký HĐLĐ hoặc ký HĐLĐ dưới 3 tháng.

- Tên 2: Tên tiếng Anh hoặc tên khác của loại thu nhập

- Kiểu tính thuế: Toàn phần hay lũy tiến

- Ngưỡng chịu thuế: Như giải thích ở mục “Danh mục thuế toàn phần”

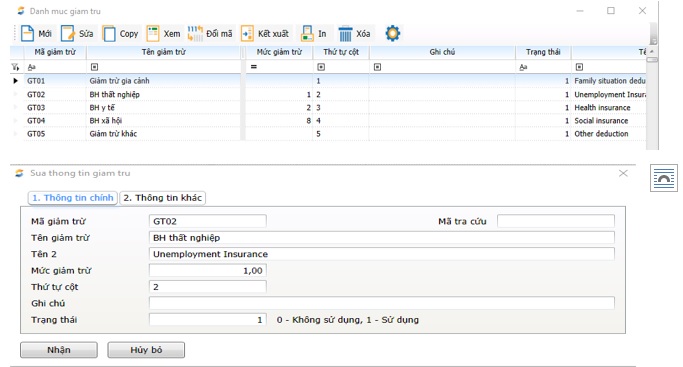

Danh mục giảm trừ

- Đường dẫn: Báo cáo thuế/Quyết toán thuế TNCN/Danh mục từ điển/Danh mục thu nhập, giảm trừ/Danh mục giảm trừ

- Danh mục giảm trừ: là danh mục các khoản được giảm trừ khi tính thuế TNCN. Ví dụ: Giảm trừ gia cảnh, bảo hiểm xã hội, y tế, thất nghiệp….

- Mục đích khai báo các danh mục giảm trừ: Để chương trình tính toán tự động các khoản giảm trừ khi cập nhật đối tượng nộp thuế.

- Mã giảm trừ: Mã của khoản giảm trừ

- Tên giảm trừ: Tên của khoản giảm trừ

- Tên 2: Tên tiếng anh hoặc tên khác của khoản giảm trừ

- Mức giảm trừ: Tỷ lệ % tính giảm trừ theo quy định của nhà nước, những khoản mục mà không tính giảm trừ theo tỷ lệ % thì không khai báo trong mục này. Ví dụ: Giảm trừ gia cảnh.

- Thứ tự cột: Thứ tự các cột giảm trừ khi Cập nhật nhân viên, đối tượng nộp thuế

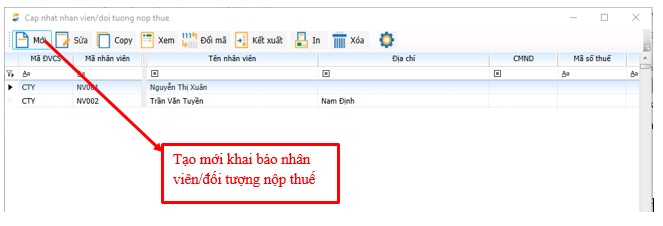

2.9.4.2.1 Cập nhật nhân viên, đối tượng nộp thuế

- Đường dẫn: Báo cáo thuế\Quyết toán Thuế TNCN\Cập nhật số liệu\Cập nhật nhân viên/đối tượng nộp thuế.

- Bàn làm việc hiển thị như hình dưới

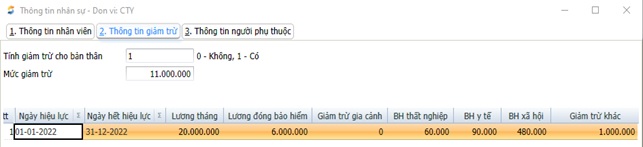

- Hoàn thiện các thông tin trong cửa sổ khai báo: 1. Thông tin nhân viên, 2. Thông tin giảm trừ, 3. Thông tin người phụ thuộc

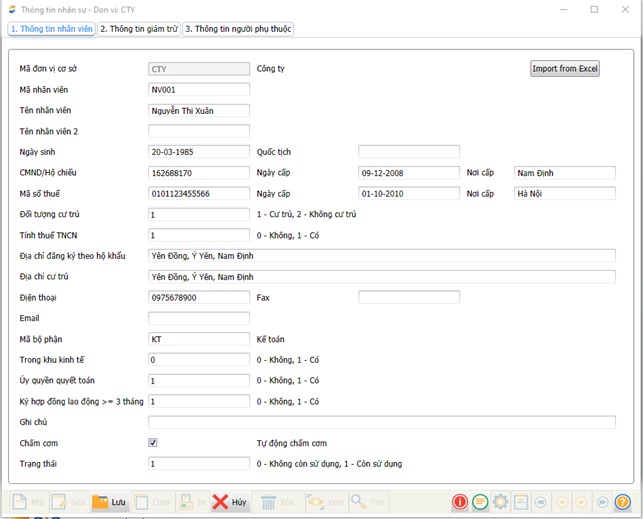

Khai báo phần “Thông tin nhân viên”

- Thông tin chi tiết:

Trường thông tin | Diễn giải |

Mã nhân viên | Mã của nhân viên (trường bắt buộc) |

Tên nhân viên | Tên của nhân viên (trường bắt buộc) |

Tên nhân viên 2 | Tên khác của nhân viên |

Ngày sinh, Quốc tịch | Ngày sinh, Quốc tịch nhập theo giấy tờ tùy thân của nhân viên |

CMND/hộ chiếu, ngày cấp, nơi cấp | Số CMND/ hộ chiếu. Ngày cấp và nơi cấp giấy tờ đó |

Mã số thuế, ngày cấp, nơi cấp | Mã số thuế cá nhân của nhân viên, ngày cấp và nơi cấp mã số thuế cá nhân |

Đối tượng cư trú | Chọn 1 – Nếu là đối tượng cư trú Chọn 2 - Nếu là đối tượng không cư trú |

Tính thuế TNCN | Chọn 0 – Nếu không tính thuế TNCN Chọn 1 – Nếu có tính thuế TNCN |

Địa chỉ đăng ký theo hộ khẩu | Địa chỉ trên hộ khẩu của nhân viên |

Địa chỉ cư trú | Địa chỉ nơi cư trú của nhân viên |

Mã bộ phận | Lấy từ danh mục bộ phận |

Trong khu kinh tế | Chọn 0 - Nếu không làm trong khu kinh tế Chọn 1 – Nếu có làm trong khu kinh tế |

Ủy quyền quyết toán | Chọn 0 – Nếu không ủy quyền quyết toán thuế Chọn 1 – Nếu cá nhân có ủy quyền quyết toán thuế |

Ký hợp đồng lao động >= 3 tháng | Dùng để phân biệt với các trường hợp cá nhân không ký HĐLĐ hoặc ký HĐLĐ dưới 3 tháng |

Chấm cơm | Tích chọn “Chấm cơm” nếu muốn chấm cơm tự động cho nhân viên |

Khai báo phần “Thông tin giảm trừ”

- Thông tin chi tiết:

Trường thông tin | Diễn giải |

Tính giảm trừ cho bản thân | Chọn 0 – Nếu không tính giảm trừ Chọn 1 – Nếu có tính giảm trừ |

Mức giảm trừ bản thân | Nếu có tính giảm trừ, người dùng cần khai báo mục này để tính thuế TNCN |

Ngày hiệu lực | Ngày bắt đầu tính giảm trừ |

Ngày hết hiệu lực | Ngày kết thúc tính giảm trừ |

Lương tháng | Khoản lương cố định hàng tháng nhận được của nhân viên. |

Lương đóng bảo hiểm | Mức lương đóng bảo hiểm cho nhân viên |

Giảm trừ gia cảnh | Là khoản giảm trừ người phụ thuộc. Nếu người dùng có khai báo “Thông tin người phụ thuộc” ở tab bên cạnh thì không phải nhập mục này. |

BH thất nghiệp, BH y tế, BH xã hội | = Lương bảo hiểm * Mức giảm trừ (nếu có khai báo trong danh mục giảm trừ) hoặc tự nhập |

Giảm trừ khác | =Lương bảo hiểm * Mức giảm trừ (nếu có khai báo trong danh mục giảm trừ) hoặc tự nhập |

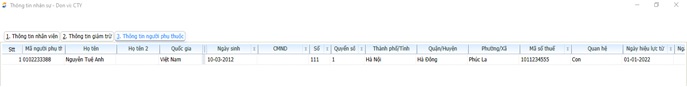

Khai báo phần “Thông tin người phụ thuộc”

- Khai báo “Thông tin người phụ thuộc” để lên được Bảng kê thuế TNCN (Mẫu 05-3/BK-QTT-TNCN, TT92/2015) kèm theo tờ khai Quyết toán thuế TNCN, đồng thời chương trình cũng tự động tính toán tiền “Giảm trừ gia cảnh” ở tab giảm trừ khi người dùng khai báo thông tin ở phần này.

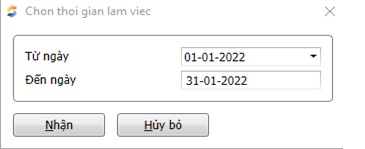

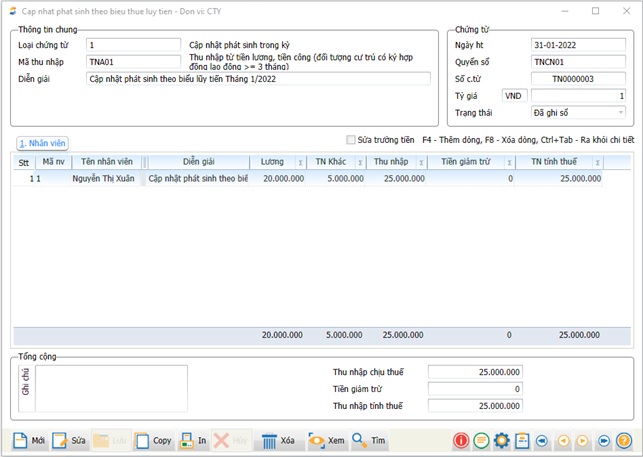

2.9.4.2.2 Cập nhật phát sinh theo biểu thuế lũy tiến

- Đường dẫn: Báo cáo thuế\Quyết toán Thuế TNCN\Cập nhật số liệu\Cập nhật phát sinh theo biểu lũy tiến

- Chọn thời gian làm việc

- Cập nhật thông tin các phát sinh theo biểu thuế lũy tiến

- Thông tin chi tiết:

Trường thông tin | Diễn giải |

Loại chứng từ | Thể hiện chức năng của chứng từ, có 2 loại chứng từ: 1- Cập nhật các phát sinh trong kỳ 2- Cập nhật điều chỉnh quyết toán năm |

Mã thu nhập | Lấy từ danh mục thu nhập – là các loại thu nhập tính theo biểu lũy tiến |

Mã NV | Lấy từ danh mục nhân viên, đối tượng nộp thuế |

Tên nhân viên | Lấy tự động theo mã nhân viên |

Diễn giải | Diễn giải chi tiết cho từng nhân viên |

Lương | Tổng các khoản thu nhập từ lương của người lao động |

Thu nhập khác | Các khoản thu nhập khác có tính chất tiền lương, tiền công của người lao động. Ví dụ: các khoản phụ cấp, thưởng…. |

Thu nhập | = Lương + Thu nhập khác |

Tiền giảm trừ | Nếu trong phần “Cập nhật nhân viên, đối tượng nộp thuế” đã khai báo phần giảm trừ rồi thì không phải nhập trường thông tin này, còn chưa khai báo thì người dùng có thể nhập tổng các khoản tiền giảm trừ ở đây. |

TN tính thuế | = Thu nhập – tiền giảm trừ |

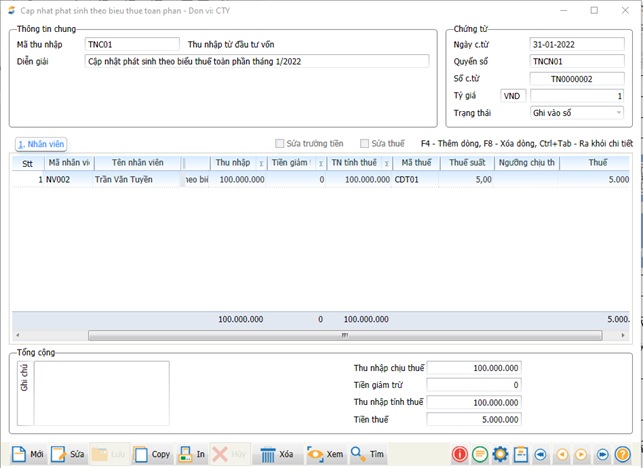

2.9.4.2.3 Cập nhật phát sinh theo biểu thuế toàn phần

- Đường dẫn: Báo cáo thuế\Quyết toán Thuế TNCN\Cập nhật số liệu\Cập nhật phát sinh theo biểu thuế toàn phần

- Thông tin chi tiết:

Trường thông tin | Diễn giải |

Mã thu nhập | Lấy từ danh mục thu nhập |

Diễn giải | Mô tả nội dung nhập liệu |

Mã NV | Lấy từ danh mục nhân viên, đối tượng nộp thuế |

Tên nhân viên | Lấy tự động theo mã nhân viên |

Diễn giải | Diễn giải chi tiết cho từng nhân viên |

Thu nhập | Thu nhập của đối tượng nộp thuế liên quan đến mã thu nhập. Ví dụ: Mã thu nhập: TNC01 – Thu nhập từ đầu tư vốn thì Thu nhập ở đây là khoản thu nhập từ đầu tư vốn. |

Thu nhập khác | Các khoản thu nhập khác có tính chất tiền lương, tiền công của người lao động. Ví dụ: các khoản phụ cấp, thưởng…. |

Thu nhập | = Lương + Thu nhập khác |

Tiền giảm trừ | Nếu trong phần “Cập nhật nhân viên, đối tượng nộp thuế” đã khai báo phần giảm trừ rồi thì không phải nhập trường thông tin này, còn chưa khai báo thì người dùng có thể nhập tổng các khoản tiền giảm trừ ở đây. |

TN tính thuế | = Thu nhập – tiền giảm trừ |

Mã thuế | Lấy từ “Danh mục thuế toàn phần” |

Thuế suất | Lấy tự động theo “Mã thuế” |

Ngưỡng chịu thuế | Lấy tự động theo “Mã thuế” |

Thuế | Tiền thuế phải nộp = TN tính thuế * Thuế suất |

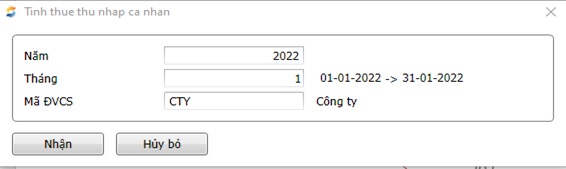

2.9.4.2.4 Tính thuế thu nhập cá nhân

- Đường dẫn: Báo cáo thuế\Quyết toán Thuế TNCN\Cập nhật số liệu\Tính thuế thu nhập cá nhân

- Chọn Năm, Tháng tính thuế TNCN, mã ĐVCS cần tính thuế sau đó nhấn “Nhận” để chương trình tự động tính thuế TNCN

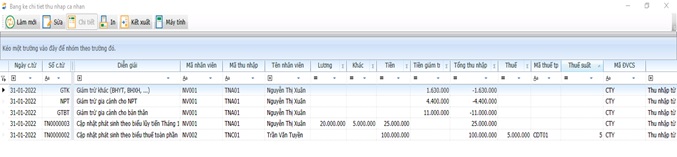

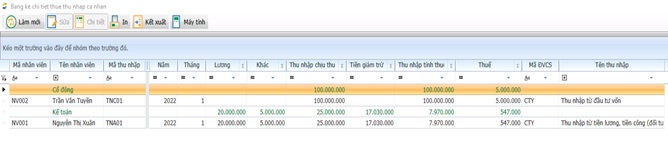

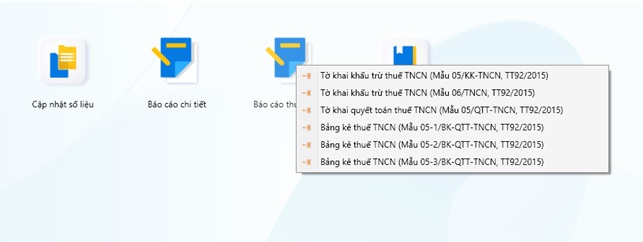

- Báo cáo chi tiết

- Đường dẫn: Báo cáo thuế\Quyết toán Thuế TNCN\Báo cáo chi tiết

+ Bảng kê chi tiết thu nhập cá nhân

+ Bảng kê chi tiết thuế thu nhập cá nhân

Báo cáo thuế TNCN

- Đường dẫn: Báo cáo thuế\Quyết toán Thuế TNCN\Báo cáo thuế TNCN

.png)